El 27 de julio de 2022 entró en vigor el RD – Ley 13/2022, de 26 de julio, por el que se establece un nuevo sistema de cotización para los trabajadores por cuenta propia o autónomos y se mejor la protección del cese de actividad.

A continuación, procedemos a realizar la exposición y desarrollo de dichas modificaciones.

NUEVA COTIZACION AUTONOMOS

La cotización es establecerá en función de los rendimientos anuales obtenidos en el ejercicio de sus actividades económicas, empresariales o profesionales. Para empezar, hay dos tipos de tarifa:

– General: con 12 tramos.

– Reducida: con 3 tramos.

Cada tramo tiene una base mínima y una máxima. En los próximos 3 años, se implantará un sistema de 15 tramos que determinará las bases de cotización y las cuotas en función de los rendimientos netos del autónomo.

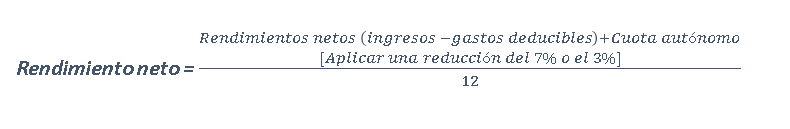

RENDIMIENTOS NETOS

Se calculará deduciendo de los ingresos todos los gastos producidos en el ejercicio de la actividad y necesarios para la obtención de ingresos del autónomo. De esta cantidad resultante, se aplicará adicionalmente una deducción por gastos genéricos del 7% (autónomos persona física) o del 3% (en el caso de autónomos societarios).

La cantidad resultante será los rendimientos netos que servirán para determinar en qué tramo de la tabla se encuentra. Y una vez seleccionado el tramo, podrá elegir la base de cotización correspondiente entre la base mínima y la máxima que establezca el mismo.

Durante el ejercicio, se hará una previsión del promedio mensual de sus rendimientos netos anuales, la cual determinará el tramo de la tabla y así elegir la correspondiente base de cotización y cuota a pagar.

CAMBIO DE LA BASE DE COTIZACION

Se modifica el artículo 45 del Reglamento General sobre Cotización y Liquidación de otros Derechos de la Seguridad Social, aprobado por el RD 2064/1995, de 22 de diciembre, quedando de la siguiente forma:

Se amplía la posibilidad de cambiar la cuota de autónomo hasta 6 veces en el año, es decir, cada 2 meses.

- LIMITACIONES EN LA ELECCION DE LA BASE DE COTIZACION.

Autónomo colaborador y Autónomos societarios.

-

- El autónomo societario/administradores y el autónomo colaborador no podrán elegir una base de cotización inferior a 1.000€ durante el año 2023.

- Durante los años 2024 y 2025 la base mínima de cotización para este tipo de autónomos será la establecida por los Presupuestos Generales de Estado.

- Y a partir del de 2026 la base mínima será la establecida para el grupo 7 de cotización.

Topes mayores de 47 años.

Desaparece los límites de elección de base de cotización para mayores de 47 años.

- REGULARIZACION ANUAL DE LAS CUOTAS

Al final del ejercicio fiscal y una vez conocidos los rendimientos netos anuales, se regularizarán las cotizaciones devolviéndose o reclamándose cuotas en caso de que el tramo de rendimientos netos definitivos esté por debajo o por encima del indicado por las previsiones durante el año.

– Si la base de cotización es superior a la base correspondiente según los rendimientos netos reales → Devolverán de oficio la diferencia antes del 31 de mayo del año siguiente.

– Si la base de cotización es inferior a la que realmente le corresponde → Pagar la diferencia en el plazo de un mes, una vez recibida la notificación.

Los autónomos que a 31/12/2022 vinieran cotizando por una base de cotización superior a la que le correspondería por razón de sus rendimientos, podrán mantener dicha base de cotización, o una inferior a esta, aunque sus rendimientos determinen la aplicación de una base inferior a cualquiera de ellas.

Para más información, ponte en contacto con nosotros.

Deja tu comentario